Grid-Handelsstrategie mit mittlerer bis niedriger Frequenz – Eine praktische Handelsstrategie für Gewinne

Grid-Handelsstrategie

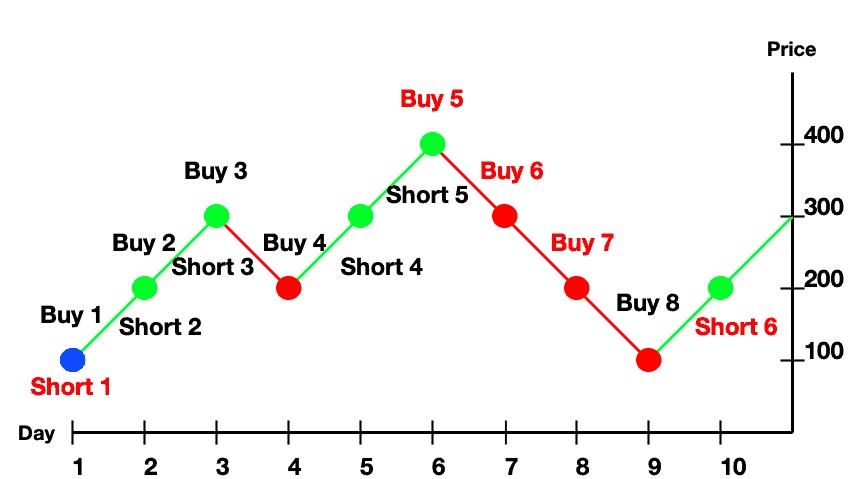

Die Faustregel der Grid-Trading-Strategie lautet, dass die Positionsstrategie wichtiger ist als das Timing. Grundsätzlich handelt es sich bei der Grid-Trading-Strategie um eine Technik, bei der eine bestimmte Anzahl von Verkaufs- oder Kaufaufträgen in regelmäßigen Abständen über oder unter einem festgelegten Preis platziert wird, um Gewinne zu erzielen, anstatt Verluste zu stoppen. Wenn der Marktpreis einer Position ein vordefiniertes Ziel erreicht und beim Abschluss ein Gewinn verbucht wird, wird dieselbe Anzahl von Kauf- oder Verkaufsaufträgen erneut über oder unter dem festgelegten Preis platziert. Dies schafft ein fischernetzartiges Auftragsraster, um auf dem schwankenden Markt Gewinne hin und her zu erzielen.

Aus dem oben Gesagten geht hervor, dass der Kern der Strategie des Grid-Handels darin besteht, eine Rentabilität zu erzielen, die auf dem Konzept der „mittleren Umkehrung“ basiert. Die Grid-Trading-Strategie eignet sich sehr gut für Schwankungen. Ein Unterschied zwischen jedem Arbitrage-Handelspaar unterliegt einer „Regression“. Beispielsweise unterliegt der Preis eines Terminkontrakts möglicherweise einer Regression des Kassakurses, und die Preise für unbefristete Kontrakte und Terminkontrakte unterliegen ebenfalls einer „Regression“. Daher werden Grid-Trading-Strategie und Arbitrage-Handel auf dem Münzmarkt als Zwillinge betrachtet.

Strategie für den Handel mit mittel- bis niederfrequenten Netzen

Am Beispiel von BTC Swap und BTC Quarterly von OKEx wird die Differenz als Preis des ersteren abzüglich des Preises des letzteren berechnet. Die folgende Grafik zeigt die Schwankungen der Differenz zwischen dem 27. Juli 2019 und dem 27. August 2019. Es ist offensichtlich, dass die Differenz zwischen ungefähr + 1% und -3% schwankt. Die Kurve trifft einige Male auf die 0-Achse.

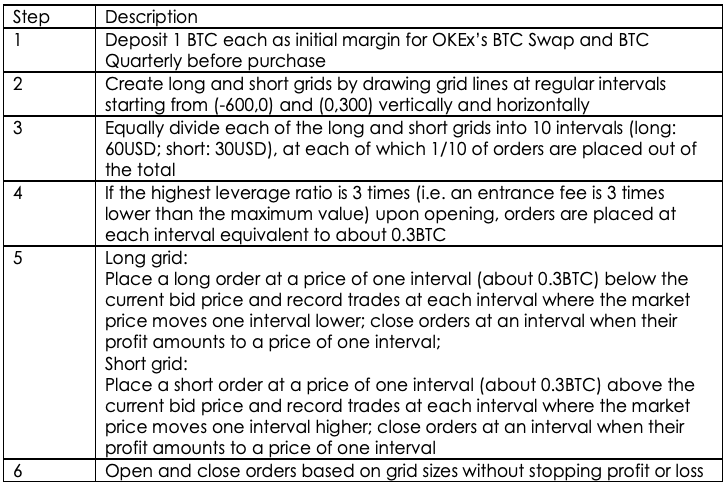

Schritte zur Anwendung der Grid-Trading-Strategie:

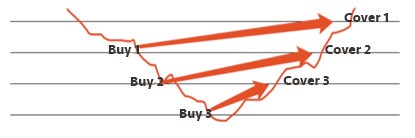

Nehmen Sie das lange Gitter als Beispiel:

Wir geben eine Long-Order auf, sobald sich der Marktpreis um ein Intervall nach unten bewegt. Wenn der Marktpreis fällt, eröffnen wir 3 Long-Positionen bei Buy 1, Buy 2 und Buy 3 in der angegebenen Reihenfolge (d. H. Buy 1, Buy 2 und Buy 3, wie oben gezeigt, was die Eröffnung von 30 langen unbefristeten Kontrakten und 30 kurzen vierteljährlichen Kontrakten darstellt). und wenn sich der Marktpreis erholt, decken wir die Positionen bei Cover 3, Cover 2 und Cover 1 der Reihe nach ab (d. h. Cover 1, Cover 2 und Cover 3, wie oben gezeigt, was die Deckung von 30 langen unbefristeten Kontrakten und 30 kurzen vierteljährlichen Kontrakten darstellt). Der Gewinn wird als 3 * ein Preis von einem Intervall berechnet. Dies gilt auch für das kurze Raster.

Da grundsätzlich davon ausgegangen wird, dass die Differenz einer Regression auf 0 unterliegt, erstellen wir lange oder kurze Gitter, wenn die Differenz unter bzw. über 0 liegt. Basierend auf der gleichen Annahme müssen wir nur Positionen schließen, nachdem sich der Marktpreis erholt hat, anstatt den Verlust beim Öffnen zu stoppen.

Risikoanalyse

Theoretisch ist die Grid-Trading-Strategie eine Art Absolute-Return-Strategie, die von mittel- bis niederfrequenten Handelsinvestoren im Arbitrage-Handel angewendet wird. Mittel- bis langfristig soll der von Ihnen investierte Betrag risikofrei sein. In der Praxis müssen Sie jedoch die potenziellen Risiken bei der Durchführung von Investitionen berücksichtigen.

Zwangsliquidationsrisiko im einseitigen Markt

Die Absicherungsstrategie kann normalerweise für Arbitrage verwendet werden. Obwohl die Absicherungspreise für gleiche Long- und Short-Positionen Schwankungen unterliegen, ist es wahrscheinlich, dass ein Bein ausfällt, nachdem Sie aufgrund einer hohen Schwankung möglicherweise nicht ausreichend gegen unkontrollierbares Risiko abgesichert sind. Daher sollten Sie sich für eine niedrigere Verschuldungsquote und niedrigere Transfermargen entscheiden, um andere Positionen zu schützen, wenn der Verlust höher als erwartet ist.

Transaktionsgebühren und Finanzierungsgebühr

Da Sie bei Schwankungen im Arbitrage-Handel Gewinne erzielen, ist der Gewinn pro Transaktion relativ gering. Sie müssen sicherstellen, dass die Gewinne die Transaktions- und Finanzierungsgebühren decken können, indem Sie bei Verwendung der Strategie für den Handel mit mittel- bis niederfrequenten Netzen größere Netze erstellen.

Problem beim Handel mit Terminkontrakten

Es ist wahrscheinlich, dass die Differenz bei Vertragsschluss nicht rückläufig ist. Sie sollten Positionen nur abdecken, wenn Sie kurz vor dem Abschluss eines Vertrags stehen. Es sollte die Initiative ergriffen werden, alle Positionen vor dem Abschluss abzudecken.

Fazit

Zusammenfassend ist die Grid-Trading-Strategie mit einem sehr geringen Risiko verbunden. Sie können Gewinne sichern, ohne Preisschwankungen zu beobachten, nachdem Sie die Strategie besser verstanden haben. In der Zwischenzeit sind die Transaktionsgebühren im mittel- bis niederfrequenten Netzhandel in der Regel niedriger als im hochfrequenten Netzhandel. Manuelle Bedienung ist auch dann möglich, wenn Sie mit der Programmierung nicht vertraut sind.