ETF de valors (Fons cotitzats en borsa) – Què han de saber els inversors

Què són els ETF borsaris??

El 2019, el valor total dels ETF cotitzats als Estats Units va superar els 4 bilions de dòlars. Aproximadament el 75% d’aquests fons tenen accions. A més, els deu ETF més importants del mercat nord-americà són els ETFs en accions. A tot el món, la situació és similar, amb els ETF de renda variable que dominen la indústria.

Llavors, què són exactament els ETF de valors i quins són els pros i els contres d’invertir-hi?

Els fons negociats en borsa són fons que agrupen capital, amb el capital invertit per reproduir un índex. En el cas d’ETF d’accions, el fons es dissenyarà per fer un seguiment del valor d’un índex de valors existent o d’un índex creat específicament per al fons. Sigui com sigui, en el cas d’un ETF de valors, només el fons tindrà accions de les empreses cotitzades.

Tipus d’ETF de valors

Tot i que la majoria dels fons negociats en borsa es troben en la categoria d’ETF de valors, hi ha molts tipus d’ETF de valors molt diferents.

ETF amb índex de títol

Molts dels ETF més grans fan un seguiment d’índexs borsaris coneguts. Aquests índexs s’utilitzen sovint com a referents per al rendiment del mercat de valors ampli i, per tant, té sentit que els ETF n’hagin de fer el seguiment. Alguns exemples inclouen el SPDR S&Fons índex P 500 (SPY) i QQQ Trust (QQQQ) que fa un seguiment de l’índex Nasdaq 100.

ETF de capitalització de mercat

Alguns ETF de valors fan un seguiment de les empreses segons el seu valor de mercat. Els fons índexs principals solen fer un seguiment de les empreses més grans, però hi ha alguns fons que restringeixen la llista fins a les empreses més grans. L’ETS iShares Global 100 fa un seguiment del S&P Global 100 Index, que inclou les 100 empreses més valuoses del món.

També hi ha molts fons que inverteixen en accions de capital mitjà, de capitalització petita i microcap. L’ETF iShares Micro-Cap (IWC) té més de 1.300 empreses, però totes amb un valor inferior als 300 milions de dòlars.

ETF sectorials

Alguns ETF de valors segueixen els índexs del sector. El millor exemple és la sèrie d’ETF SPDR Select que inclou 10 fons que inverteixen en els 10 sectors que conformen el mercat. Alguns d’aquests fons, com el Financial Select Sector SPDR (XLF), s’han convertit en referents per al rendiment diari dels seus respectius sectors.

ETF de la indústria

Per invertir en cistelles d’accions encara més enfocades, hi ha disponibles ETF que inverteixen en índexs de la indústria. Per exemple, dins del sector tecnològic hi ha diverses indústries com la computació en núvol, el programari, el maquinari i la ciberseguretat. L’ETF Global X Cloud Computing (CLOU) fa un seguiment de l’índex global Indxx Cloud Computing de 37 empreses de tot el món que participen en la computació en núvol.

ETF d’estil d’inversió

Una part important de l’univers ETF de valors són els fons que segueixen estils d’inversió específics. Es tracta encara de fons gestionats passivament, però els índexs que segueixen filtren les accions que tenen certes característiques relacionades amb el creixement, el valor, l’impuls o altres factors..

Un exemple és l’ETF iShares MSCI EAFE Growth, que fa un seguiment d’un índex de creixement del mercat desenvolupat en accions d’Europa, Austràlia i Àsia. L’estoc es selecciona per a l’índex mitjançant una combinació de mètriques de creixement.

ETF de Smart Beta i Factor

Una mica més complexes són els ETF que utilitzen una combinació de factors per seleccionar i ponderar les participacions. Els índexs es basen normalment en investigacions empíriques i tenen com a objectiu millorar el rendiment dels índexs ponderats de la capitalització de mercat. L’objectiu no és només crear rendiments més elevats, sinó tenir en compte els riscos i la volatilitat. Això es pot fer excloent accions amb deutes elevats, caiguda de marges o valoracions molt altes.

ETF de pes igual

Un altre enfocament de la gestió del risc és el fons ponderat igual. En aquest cas, es modifica un índex de sortida de manera que totes les existències es ponderin de manera igual. Aquest enfocament elimina el risc quan es sobrevaloren les empreses més valuoses d’un índex.

L’Invesco S&L’ETF P 500 Equal Weight (RSP) inclou totes les accions del S&Índex P500, amb cada acció que representa el 0,2% del fons. Aquests fons requereixen un reequilibri regular.

Fons d’ingressos o dividends

Alguns inversors estan més preocupats pels ingressos que generen les seves inversions que pel creixement del capital. Un gran nombre d’ETF atén aquests inversors amb dividends i ingressos. Els fons fan un seguiment dels índexs de les accions amb rendiments de dividend elevats, sostenibles o en creixement. Aquests fons normalment inverteixen també en fideïcomisos d’inversió immobiliària (REIT) i en accions preferents.

ETF internacionals i regionals

Els ETF són una eina útil per diversificar una cartera amb exposició a mercats estrangers. Aquests fons solen contenir un gran nombre de renda variable de regions específiques o etapes de desenvolupament econòmic. El més ampli d’aquests fons inclou accions de totes les 30 economies més grans del món. Altres distingeixen entre economies desenvolupades i en desenvolupament o incloent determinades regions.

L’ETF internacional més gran és l’ETF Vanguard FTSE Developed Markets (VEA) que inclou gairebé 4.000 accions diferents dels països desenvolupats..

ETF actius

El segment més nou de l’univers ETF de valors són els ETF gestionats activament. Aquests fons són gestionats com la majoria dels fons d’inversió, per un gestor de fons i un equip d’analistes. El seu objectiu és crear una cartera que superi un índex de referència seleccionant activament les accions per invertir-hi.

Pros i contres dels ETF de valors

Avantatges dels ETF:

- Els ETF de valors són una manera eficient de posseir una cartera diversificada o centrada d’equites.

- Les comissions de gestió d’ETF són molt inferiors a les d’altres productes d’inversió,

- Els ETF d’estoc es poden utilitzar per construir una cartera amb objectius molt específics.

Inconvenients dels ETF:

- Els ETF tenen com a objectiu fer un seguiment del rendiment d’un índex, que per definició significa que mai superaran l’índex.

- Tot i que les comissions de gestió són baixes, heu de pagar comissions en comprar i vendre ETF.

- Els ETF que inverteixen en nínxols de mercat molt estrets sovint són poc líquids i tenen altes relacions de despeses.

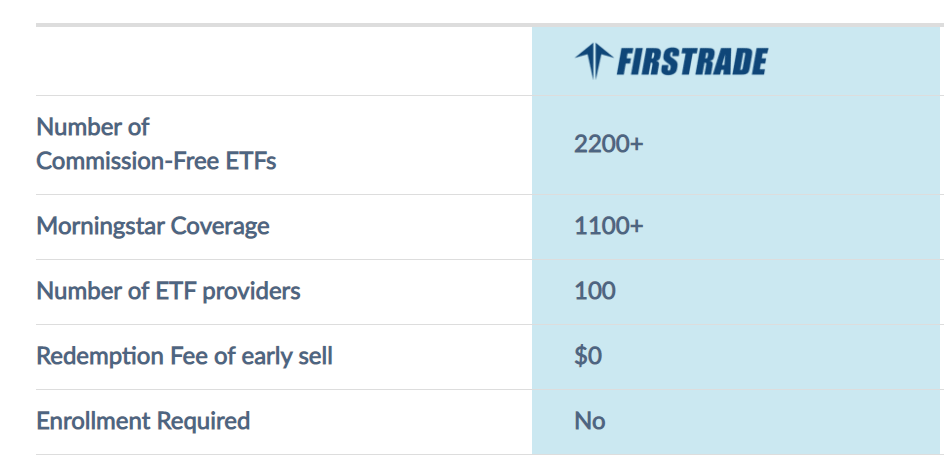

Corredor d’ETF recomanat

Conclusió

Per a molts inversors, les accions són la classe d’actius més important. Afortunadament, hi ha un gran nombre d’ETF d’accions que es poden utilitzar per construir una cartera de renda variable o com a nucli d’una cartera d’inversions més àmplia..