VIII. Contractes de lliurament en USDT: glossari i fórmula

1. Mode de marge creuat

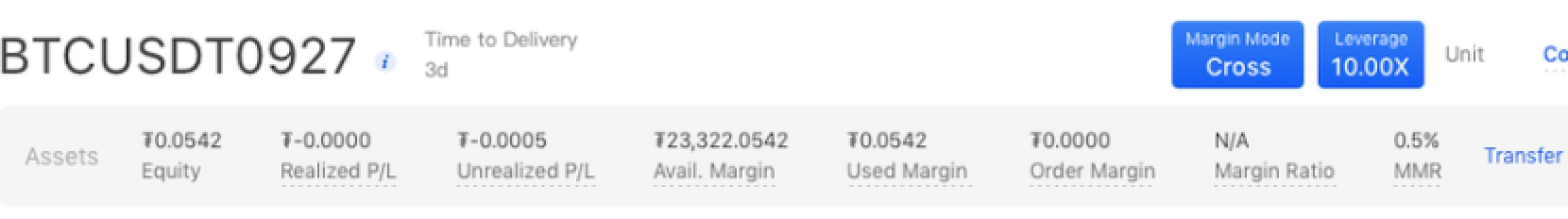

Tots els usuaris tenen un compte de futurs per gestionar tots els fons implicats en el comerç de futurs en USDT. A la pàgina de negociació de futurs, podreu veure els detalls del compte a la barra superior:

Els fons es poden transferir lliurement entre "Compte Spot" i "Compte de futurs". Tanmateix, si teniu posicions de contracte de futurs, una certa quantitat del vostre compte de futurs es mantindrà en espera com a marge, que no es podrà retirar abans del lliurament. Per exemple, el vostre saldo patrimonial és de 10 USDT i el marge dels vostres contractes és de 2 USDT. L’import que podreu moure serà de 8 USDT. Els guanys i pèrdues realitzats tampoc no es poden transferir del compte de futurs abans del lliurament / liquidació.

El compte de futurs consta de renda variable, dipòsit, RPL i UPL.

Patrimoni net = Saldo + RPL + UPL. És igual a tots els actius del vostre compte.

Saldo: marge del vostre compte de futurs, també és l’import transferit del vostre compte al comptat. Després de la liquidació, el vostre RPL s’afegirà al vostre saldo.

RPL: pèrdues i guanys realitzats. Els beneficis / pèrdues generats en tancar una posició abans del lliurament o liquidació.

UPL: pèrdues i guanys no realitzats. El benefici / pèrdua generat per una posició que encara no s’ha tancat.

Marge: la garantia necessària per mantenir totes les posicions actuals. El marge requerit varia segons el preu i el nombre de posicions ocupades.

| Número | Termini | Descripció |

| 1 | Patrimoni net | La suma total d’actius del vostre compte, que és Saldo + RPL + UPL |

| 2 | Equilibri | La garantia dipositada al compte (es pot transferir des de comptes Wallet / Spot / Futures / ETT). Després de la liquidació, el vostre RPL i UPL també s’acreditaran aquí. |

| 3 | P / L realitzat | Els guanys i pèrdues de les posicions tancades des de la darrera liquidació (08:00 UTC diàriament). |

| 4 | P / L no realitzat | Els guanys i pèrdues de les posicions obertes des de la darrera liquidació (08:00 UTC diàriament). |

| 5 | Disponibilitat. Marge | El marge disponible per a les posicions inicials, que és = Marge de manteniment requerit per renda variable – Marge en espera |

| 6 | Marge usat | El marge utilitzat per a posicions obertes = Marge de manteniment + Marge en espera |

| 7 | Marge d’ordre | Marge retingut per a comandes obertes |

| 8 | Relació de marge | Un indicador de risc del compte, que és el patrimoni net / (valor de posició + marge en espera x palanquejament) |

| 9 | Relació de marge de manteniment | La ràtio de marge més baixa possible per mantenir les posicions actuals. Es produirà una liquidació total o parcial si la ràtio de marge és inferior a la ràtio de marge de manteniment + taxa de comissió de liquidació. |

| Número | Termini | Descripció |

| 1 | Posició oberta (testimoni / contracte) | El nombre de contractes oberts. La unitat es pot canviar a USDT. Posició oberta = Valor nominal x Nombre de contractes x Darrer preu emplenat |

| 2 | Disponibilitat. Cont | Nombre de contractes tancables, que és Nombre de contractes oberts: nombre de contractes congelats |

| 3 | Marge | Valor nominal x Nombre de contractes x Preu / palanquejament més recent |

| 4 | PL | Benefici de la Posició Oberta actual, inclosos els RPL i els UPL liquidats i acreditats a Balance. |

| 5 | Relació PL | Benefici / marge inicial |

| 6 | Mitjana Preu | El cost mitjà d’obertura de la posició, que no variarà amb la liquidació i reflecteix amb precisió el cost d’obertura d’aquesta posició |

| 7 | Setl. Preu | El preu utilitzat per calcular la UPL. El preu s’ajustarà cada dia durant la liquidació. Tanmateix, aquest ajust no afecta el benefici real dels usuaris. |

| 8 | Preu de liquidació | El preu que, quan s’utilitza com a preu de marca més recent en el càlcul de la ràtio de marge, fa que la ràtio de marge sigui igual a la ràtio de marge de manteniment requerida + taxa de comissió de liquidació. Quan el preu de marca arriba a aquest preu, es produeix una liquidació total o parcial. |

| 9 | Guanys assentats | El benefici acreditat al vostre saldo pel procediment de liquidació. |

| 10 | P no realitzat&L | Els beneficis o pèrdues de les vostres posicions obertes. Tots els UPL es liquidaran i s’abonaran cada dia al saldo de l’usuari. Llavors, la UPL es restablirà. Posició llarga : (preu de referència de liquidació del preu de marca més recent) x nombre de contractes x valor de cara Posició curta : (preu de referència de liquidació – preu de preu de marca més recent) x nombre de contractes x valor nominal |

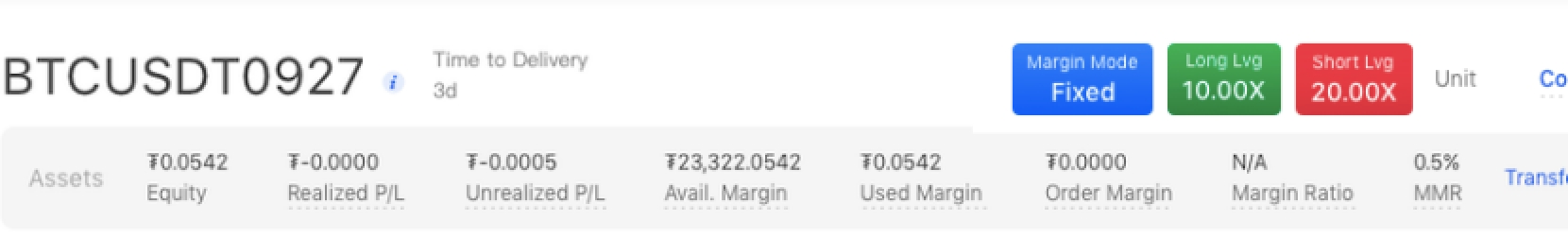

2. S’ha corregit el mode de marge

Els fons es divideixen en "subcomptes" sota aquest mode. Cada subcompte consta de saldo, RPL, import en espera i UPL.

Els fons es poden transferir lliurement entre "Compte de futurs" i "Compte Spot". Però els fons dels subcomptes només es poden transferir després de tancar totes les posicions del contracte. RPL només es pot transferir després de la liquidació.

Saldo (compte): marge per a totes les posicions obertes, es pot transferir a comptes secundaris per afegir marge.

Saldo (subcompte): marge de les posicions obertes. Juntament amb RPL, actuen com a OCC col·lateral

Import disponible d’un swap: el marge disponible per obrir noves posicions

RPL: els vostres guanys i pèrdues, des de l’últim acord fins ara, que s’han realitzat tancant la vostra posició. Es pot utilitzar com a marge per a les posicions obertes i les comandes obertes.

En espera: el marge necessari per a les comandes obertes del contracte. Un cop omplerta la comanda, el valor s’afegirà a la garantia OCC, que consisteix en recursos propis i RPL.

Marge fix: el marge necessari per a les posicions de l’intercanvi. El marge es mantindrà igual després d’obrir o tancar les posicions, però l’usuari pot afegir-lo manualment.

| Número | Termini | Descripció |

| 1 | Patrimoni net | La suma total d’actius del vostre compte, que és Saldo + RPL + UPL |

| 2 | Equilibri | La garantia dipositada al compte (es pot transferir des de comptes Wallet / Spot / Futures / ETT). Després de la liquidació, el vostre RPL i UPL també s’acreditaran aquí. |

| 3 | P / L realitzat | Els guanys i pèrdues de les posicions tancades des de la darrera liquidació (08:00 UTC diàriament). |

| 4 | P / L no realitzat | Els guanys i pèrdues de les posicions obertes des de la darrera liquidació (08:00 UTC diàriament). |

| 5 | Disponibilitat. Marge | El marge disponible per a les posicions inicials, que és = Marge de manteniment requerit per renda variable – Marge en espera |

| 6 | Marge usat | El marge utilitzat per a posicions obertes = Marge de manteniment + Marge en espera |

| 7 | Marge d’ordre | Marge retingut per a comandes obertes |

| Número | Termini | Descripció |

| 1 | Posició oberta (testimoni / contracte) | El nombre de contractes oberts. La unitat es pot canviar a USDT. Posició oberta = Valor nominal x Nombre de contractes x Darrer preu emplenat |

| 2 | Disponibilitat. Cont | Nombre de contractes tancables, que és Nombre de contractes oberts: nombre de contractes congelats |

| 3 | Marge | Valor nominal x Nombre de contractes x Preu / palanquejament més recent |

| 4 | PL | Benefici de la Posició Oberta actual, inclosos els RPL i els UPL liquidats i acreditats a Balance. |

| 5 | Relació PL | Benefici / marge inicial |

| 6 | Mitjana Preu | El cost mitjà d’obertura de la posició, que no variarà amb la liquidació i reflecteix amb precisió el cost d’obertura d’aquesta posició |

| 7 | Setl. Preu | El preu utilitzat per calcular la UPL. El preu s’ajustarà cada dia durant la liquidació. Tanmateix, aquest ajust no afecta el benefici real dels usuaris. |

| 8 | Preu de liquidació | El preu que, quan s’utilitza com a últim preu de marca en el càlcul de la ràtio de marge, fa que la ràtio de marge sigui igual a la ràtio de marge de manteniment requerida + taxa de comissió de liquidació. Quan el preu de marca arriba a aquest preu, es produeix una liquidació total o parcial. |

| 9 | Guanys assentats | El benefici acreditat al vostre saldo pel procediment de liquidació. |

| 10 | P no realitzat&L | Els beneficis o pèrdues de les vostres posicions obertes. Tots els UPL es liquidaran i s’abonaran cada dia al saldo de l’usuari. Llavors es restablirà la UPL Posició llarga : (Preu de referència de liquidació de preu de marca més recent) x nombre de contractes x valor nominal Posició curta : (Preu de referència de liquidació – preu de preu de marca més recent) x nombre de contractes x valor nominal |

| 11 | Relació de marge | Un indicador de risc per al compte, que és (marge fix + UPL) / valor de posició = (marge fix + UPL) / (valor nominal x nombre de contractes x preu de marca més recent) |

| 12 | Relació de marge de manteniment | La ràtio de marge més baixa possible per mantenir les posicions actuals. Es produirà una liquidació total o parcial si la ràtio de marge és inferior a la ràtio de marge de manteniment + taxa de comissió de liquidació. |

3. Benefici i pèrdua

Abans de la liquidació, els usuaris poden comprar i vendre el contracte al seu criteri.

RPL és el resultat generat per les posicions de tancament.

RPL d’un contracte:

Obert llarg: RPL = (Valor nominal x Preu mitjà de tancament – Valor nominal x Preu de referència de la liquidació) x Nombre de contractes tancats.

Per exemple. John va obrir 200 contractes BTC llargs al preu de referència de liquidació de 5.000 USDT / BTC, i després va tancar 100 contractes a 1.0000 USDT / BTC, la RPL és = (0.0001 BTC x 10000 USDT / BTC – 0.0001 BTC x 5000 USDT / BTC ) x 100 = 50 USDT.

Obert curt: RPL = (Valor nominal x Preu de referència de liquidació – Valor nominal x Preu mitjà de tancament) x Nombre de contractes tancats.

Per exemple. John va obrir 1000 contractes BTC curts al preu de liquidació estàndard 5000USDT / BTC, i després va tancar 800 contractes a 1.0000 USD / BTC, el RPL és = (0.0001 BTC x 5000 USDT / BTC – 0.0001 BTC x 1.0000 USDT / BTC ) x 800 = – 400 USDT.

UPL d’un contracte:

Obert a llarg termini: UPL = (Valor nominal x Preu de marca més recent – Valor nominal x Preu de referència de la liquidació) x Nombre de contractes celebrats

Per exemple. John va obrir 600 contractes BTC llargs al preu de referència de liquidació de 500 USDT / BTC, i el preu de marca més recent és de 600 USDT / BTC, la UPL és = (0,0001 BTC x 600 USDT / BTC – 0,0001 BTC x 500 USDT / BTC) x 600 = 6 USDT.

Obert a llarg termini: UPL = (Valor nominal x Preu de referència de la liquidació – Valor nominal x Últim preu de marca) x Nombre de contractes celebrats

Per exemple. John va obrir 1000 contractes BTC curts al preu de referència de liquidació de 1000 USD / BTC, i el preu de marca més recent és de 500 USD / BTC, la UPL és = (0,0001 BTC x 1000 USDT / BTC – 0,0001 BTC x 500 USDT / BTC) x 1000 = 50 USDT.